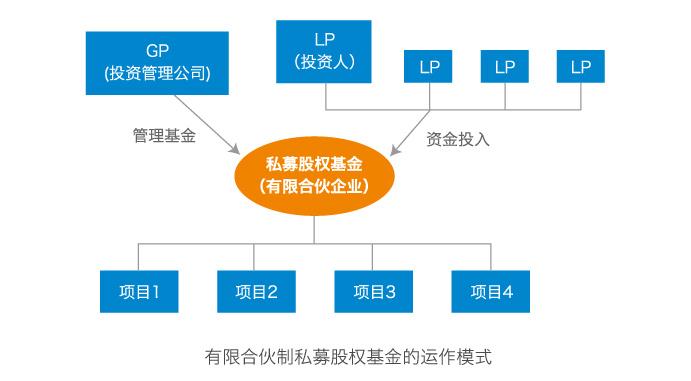

私募基金是由少数有限合伙人组成的投资基金,通常用于投资不公开市场私募股权和债券等不公开市场证券。

私募基金的成功运营需要吸引更多的投资者和优秀的投资经理。为此,私募基金公司可以选择与其他公司合作,从而实现更多的合作机会。私募基金的合作模式可以概括如下:

1. 资金对接型合作

资金对接型合作指的是在筹募资金、扩大投资平台等方面,与其他合作伙伴合作的方式。例如,私募基金公司可以与其他财富管理公司或投资银行合作,由其帮助筹集资金,为整个项目提供强大的支持。此类合作的优点是获得了大量的资金,对私募基金公司有较大的帮助。但是,缺点是双方利益的分配不易协调。

2. 投资管理型合作

投资管理型合作是指在私募基金投资过程中,与其他合作伙伴共同管理投资。通常与投资顾问、基金管理人、基金托管行等机构的合作方式更为常见。

优点是,合作方可以共享投资管理经验与资源,并降低多元化投资的风险。双方都能通过共享知识和技能,提高投资回报率。但是私募基金公司也应该小心,利用资金管理授权的合作伙伴可能会在投资管理方面有过度的自信,或利用此投机,而需要严格的监督和制定相关的风险管理策略。

3. 协作型合作

协作型合作是指私募基金公司与其他合作伙伴在某个项目上共同合作,由双方共同谋划方案并共同推进整个项目的实施。此类合作优点是解决了私募基金公司独立开展业务的难点,增加了其市场的认可度。但是,缺点是协作双方可能会出现争端,合作风险极高。

总而言之,私募基金公司需要认真考虑选择哪一种合作方式,必须制定相关的信息披露与风险管理策略,以便合作过程中协调双方的利益关系和责任分配,避免可能的合作冲突。与专业的合作伙伴建立长期利益共享的伙伴关系,对整个基金运营过程的成功非常重要。