金融投资报评论员刘柯

科创板之所以压力重重,有一个很大的原因就是股东减持不断,而这些减持的股东并不是大股东实控人,而是各路风险投资机构和股权投资基金。

科创板有比较明显的特殊性,由于其科技企业性质,造成在初创和发展初期吸引了大量风险投资机构,而这些机构都有在企业稳定发展成熟期退出的需求。这其实是全球通行的情况,风险投资机构有契约约定,不退出就没有新增资金投入新的初创科技公司。国家大基金也是一样,都制定了为期15年的投资计划,其中投资期、回收期、延展期各五年,国家大基金一期最近也在密集减持几年前入股的股票。

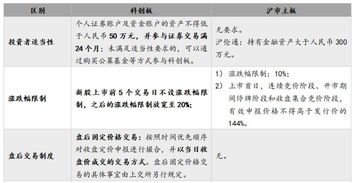

因此,对于风险投资机构和股权投资基金对科创板公司的减持,需要理性看待。当然也许有人会问,不是说如果股价低于发行价是不能减持的吗?实际上,相关条规是不允许跌破发行价的大股东实控人减特,金评天下|理性看待对科创板企业的减持行为受约束的仅仅是大股东,而并非风险投资机构和股权投资基金背后的股东。

当然,从市场角度看,风险投资机构和股权投资基金减持甚至退出,虽然属于正常的市场行为,但是也会增加筹码供应,对二级市场形成冲击。特别是在目前整个二级市场流动性匮乏,交投低迷的时候,负面效应就会被放大。因此,想要减少减持带来的压力,就必须营造出一个良好的二级市场投资氛围,使其股价上涨,对冲减持或退出带来的负面影响。

实际上,活跃科创板二级市场投资氛围的方法有很多,既然科创板是注册制改革的试验田,那么对一些交易制度的改革试验也可以继续下去。

比如监管层强调的优化做市商制度,怎么优化?怎么让做市商真正维护科创企业合理的估值与股价?比如能不能引进一些有“国字号”背景的“耐心资本”,像类似于国家大基金这样的机构直接从大宗交易接走风险投资机构和股权投资基金的减持筹码?

再比如交易制度优化,能不能在涨停板限制上适度放开?能不能将上涨放宽到30%,下跌则约束到10%,又或者能不能实施有限制的T 0,即单日限定次数的T 0,资金依然T 1,以避免资本过度投机。

在笔者看来,上述改革措施都可以活跃市场交投,增加筹码流动性,也可以最大限度避免因为风险投资机构和股权投资基金减持带来的负面影响。

编辑|贺梦璐

校检|袁钢

审核|何颖

本文为金融投资报jrtzb028(微信号)原创文章,未经授权,禁止转载。如需转载,请联系金妹儿。转载须在正文开头显著位置注明稿件来源及作者名,违者必究。

:028-86968491

互联网新闻信息服务许可证号:51120180008